![[특징주] 에이유브랜즈, 상장 첫날 11% 상승](http://www.ekn.kr/mnt/thum/202504/news-p.v1.20250403.7bcb2d1204e8424497dc00c69d3ea521_T1.jpg)

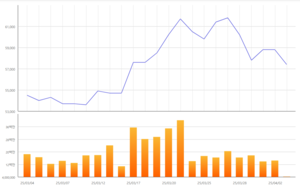

락피쉬웨더웨어를 운영하는 에이유브랜즈가 코스닥 상장 첫날 10% 넘게 올랐다. 3일 한국거래소에 따르면 이날 오후 3시22분 기준 에이유브랜즈는 공모가(1만6000원) 대비 11.25% 오른 1만7800원에 거래되고 있다. 이날 장 초반에는 2만9150원까지 오르기도 했지만 차익 실현 매물이 나오면서 상승폭은 소폭 축소됐다. 에이유브랜즈는 지난달 25일과 26일 진행된 일반 투자자 대상 공모주 청약에서 969.32대 1의 경쟁률을 기록했다. 청약 증거금은 3조8773억원을 모았다. 앞서 지난달 13일부터 19일까지 진행한 기관투자자 대상 수요예측에서는 816대 1의 경쟁률을 기록하며 공모가 밴드 상단인 1만6000원에 공모가를 확정했다. 에이유브랜즈는 이번 상장을 통해 확보한 자금으로 본격적인 글로벌 시장 확대에 집중할 방침이다. 향후 일본과 중국 등 아시아 최대 패션 시장을 우선 타깃으로 현지 내 오프라인 직영 매장을 설립하고 브랜드 포트폴리오 확장을 위해 신규 헤리티지 브랜드 인수도 병행할 계획이다. 김지훈 에이유브랜즈 대표이사는 “에이유브랜즈의 기업 가치와 성장 가능성을 높이 평가해 주신 투자자분들께 감사드린다"며 “상장 이후에도 글로벌 시장 공략을 본격화하고 K-패션을 선도하는 기업으로 도약해 주주분들의 신뢰에 보답하겠다"고 말했다. 김기령 기자 giryeong@ekn.kr

![[특징주] 유일로보틱스, SK온 美 법인과 콜옵션 계약에 25% 강세](http://www.ekn.kr/mnt/thum/202504/news-p.v1.20250403.bc6630d5a5b44b1ab078a32fd9a46086_T1.png)

![[EE칼럼] 철강산업 탈탄소화, 값싼 수소가 필요하다](http://www.ekn.kr/mnt/thum/202509/news-p.v1.20240521.f1bf8f8df03d4765a3c300c81692086d_T1.jpg)

![[EE칼럼] 금융투자자가 바라는 기후에너지환경부](http://www.ekn.kr/mnt/thum/202509/news-p.v1.20250929.d692b778844b41eb93ab731e1faf138e_T1.jpg)

![[김병헌의 체인지] 이재명 정부, ‘실용’의 끝은?](http://www.ekn.kr/mnt/thum/202510/news-p.v1.20240625.3530431822ff48bda2856b497695650a_T1.jpg)

![[이슈&인사이트] 생산적 금융의 대전환과 국민경제 성장](http://www.ekn.kr/mnt/thum/202509/news-p.v1.20240405.216378e10c3244be92f112ed66527692_T1.jpg)

![[데스크칼럼] ‘신뢰’라는 가장 값비싼 보안](http://www.ekn.kr/mnt/thum/202509/news-p.v1.20250928.146b22eef4274f56b58c030181a629cb_T1.jpeg)

![[기자의 눈] ‘코스닥의 민낯’, 솜방망이 처벌이 남긴 대가](http://www.ekn.kr/mnt/thum/202509/news-p.v1.20250930.df4cf6f987b448ae9928b19f88e49ba8_T1.jpg)