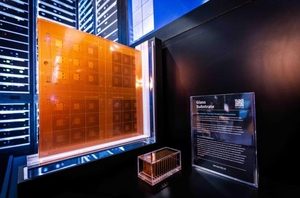

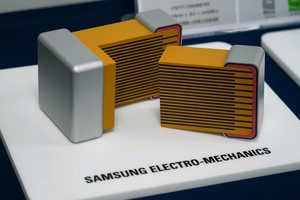

◇구미시, '제조업 심장에 AI 두뇌 이식'…글로벌 제조 AI 데이터 도시 선언 2032년까지 앵커기업 AX 10곳 전환·AI 기업 100곳 육성·인재 1000명 양성 구미국가산단, '첨단 AI 제조 거점' 대전환…반도체·방산·이차전지에 산업 AI 접목 구미=에너지경제신문 윤성원기자 구미시가 제조업 기반 위에 인공지능(AI)을 결합한 '글로벌 제조AI 데이터 도시'로의 도약을 공식 선언했다. 구미국가산업단지를 '첨단 AI 제조 거점'으로 재편해, 반도체·방산·이차전지·로봇 등 주력 산업에 산업AI를 전면 접목하겠다는 구상이다. 구미시는 25일 구미코 대회의실에서 지역 경제인, AI 기업, 대학·연구기관 관계자 등 100여 명이 참석한 가운데 '구미시 AI 비전 선포식'을 열고 “글로벌 제조 AI 데이터 시티, 구미! – 초격차 제조 혁신 글로벌 허브로의 도약"을 비전으로 제시했다. 구미시는 2032년을 목표로 △제조 앵커기업 AX(Artificial Intelligence Transformation) 전환 10개 사 △AI 전후방 기업 100개 사 육성 △AI 실무인력 1,000명 양성을 제시했다. 이를 위해 4대 분야(△AI 인프라 구축 △제조 AX 선도 △AI 데이터 거점 △AI 생태계 조성) 26개 전략과제를 단계적으로 추진한다. 특히 이번 전략은 개별 사업 나열이 아니라, 인프라–현장 실증–데이터 확산–생태계 조성으로 이어지는 '유기적 실행 체계'로 설계됐다는 점을 강조했다. AI 인프라 분야의 핵심은 '제조 혁신AI 집적단지'와 '하이퍼 AI 데이터 클러스터'다. 집적단지는 AI 기업·연구기관·제조기업이 공동 연구·실증·사업화를 수행하는 산업 거점으로 조성된다. 데이터 클러스터는 제조 특화 고성능 연산 자원과 안정적 전력·통신 기반을 갖춘 디지털 인프라로 구축된다. 이를 통해 연구개발(R&D)부터 실증, 사업화까지 전 과정을 지원하는 통합형 제조 AI 혁신 플랫폼을 마련하고, 산업 전반의 데이터를 연결·활용하는 지능형 제조 체계를 구현한다는 계획이다. 지능형 제조 전환 분야에서는 '국가대표 제조 AX 실증단지' 조성과 '구미형 MAX 파운데이션 모델' 구축이 핵심 과제로 제시됐다. 실증단지는 구미 산업단지 전역을 제조 AI 기술의 실험·검증·확산 공간으로 전환하는 사업이다. 공정 자동화, 품질 예측, 설비 이상 감지 등 제조 AI 기술을 실제 생산라인에 적용해 성과를 확산한다. '구미형 MAX 파운데이션 모델'은 전자·방산·반도체 등 지역 주력 산업 데이터에 특화된 AI 모델을 개발·적용하는 전략이다. 제조 데이터 확산 분야에서는 '제조AI 데이터 스페이스'와 '산업 AI 데이터 가공지원 플랫폼'을 구축한다. 기업이 보유한 데이터를 안전하게 공유·활용할 수 있는 기반을 마련하고, AI 수요기업과 공급기업이 공동 참여하는 '콜라보 프로젝트'를 통해 현장 맞춤형 솔루션을 개발한다. 이를 통해 산업 전반을 데이터 기반 의사결정 구조로 전환, 제조 AX 확산 속도를 끌어올린다는 전략이다. 생태계 조성 분야에서는 '제조AX 스케일업 필드'와 '피지컬 AI 스타트업 필드'를 통해 실증 중심 기업 육성 체계를 구축한다. 특히 인재 양성을 위한 'AI 넥스트 리더 캠퍼스'를 조성해 지역 대학·연구기관·기업이 협력하는 현장 중심 교육 플랫폼을 운영한다. 비전 선포와 함께 '구미형 제조 AX 얼라이언스'도 출범했다. AI 데이터센터 구축·운영 기업, 대학·연구기관, 전력·부지 등 인프라 기관, 경제단체가 참여해 대·중견·중소기업 상생형 AX 전환과 인력 양성, 협력 네트워크 확장을 추진한다. 김장호 구미시장은 “AI 적용은 선택이 아닌 필수"라며 “세계적 제조 인프라에 AI라는 두뇌를 이식해 대한민국 대표 제조 AI 도시로 반드시 도약하겠다"고 밝혔다. ◇구미시장학재단, 2년 연속 기탁 10억 돌파…최근 10년 내 최고 지역 정착형 장학 확대·구미학숙 학습 커뮤니티 전환 구미=에너지경제신문 윤성원기자 구미시장학재단이 2026년 장학사업을 역대 최대 규모로 확대한다. 총 467명에게 6억400만 원을 지원하며, 이는 재단 설립 이후 가장 큰 규모다. 25일 구미시에 따르면 재단은 구미시청 국제통상협력실에서 제31차 이사회를 열고 2025년도 결산과 2026년도 예산·사업계획안을 심의·의결했다. 2025년 한 해 동안 시민·단체·기업의 자발적 참여로 기탁액 11억1582만 원을 기록했다. 최근 10년 내 최고액이자 재단 설립 이래 두 번째로 높은 실적이다. 이는 2024년 모금액 10억8300만 원에 이어 2년 연속 10억 원을 넘긴 성과다. 2026년 장학사업은 인원과 규모 모두 확대된다. 총 467명을 선발해 6억400만 원을 지급할 계획이다. 이는 2025년(413명, 5억1300만 원) 대비 인원 54명, 지급액 9100만 원이 늘어난 규모다. 특히 지역 인재의 관내 정착을 유도하기 위해 신설된 '지역학교-지역 내 취·창업 연계 장학생' 선발을 대폭 확대한다. 기존 80명에서 120명으로 늘리고, 지원 대상을 대학 졸업생뿐 아니라 관내 고교 졸업생까지 확장했다. 지역에서 일하는 청년에게 실질적 지원이 돌아가도록 설계를 보완한 것이다. 재단은 서울 '구미학숙'을 단순 기숙 공간에서 학습·교류 중심의 커뮤니티 공간으로 전환한다. 올해 초 1층 학습공간을 리모델링해 스터디 공간을 대폭 확충하고, 조별 과제 수행을 위한 다목적 회의실과 휴게공간을 신설한다. 또 동아리 활동 지원과 정기 친교 프로그램을 운영해 입사생 간 유대감과 소속감을 강화한다는 방침이다. 재단은 이번 이사회에서 단순 장학금 지급 기관을 넘어 지역 교육 정책을 종합적으로 지원하는 '지역교육 컨트롤타워'로의 개편 청사진도 제시했다. 학령인구 감소라는 구조적 위기 속에서 지역 여건과 수요를 반영한 맞춤형 지원을 통해 '인재 양성→지역 정착'으로 이어지는 선순환 구조를 구축하겠다는 목표다. 김장호 이사장은 “시민들의 소중한 후원으로 조성된 장학기금이 지난해 11억 원을 돌파하며 역대급 성과를 냈다"며 “장학재단 개편을 통해 진학·진로·교육정책·지역 정착 지원까지 아우르는 지역교육 컨트롤타워로 거듭나겠다"고 밝혔다. ◇김천시, 37만 평 4단계 착공…총 227만 평 산업벨트 완성 청사진 3189억 투입 직영 개발…'분양가 경쟁력으로 기업 유치 박차' 김천=에너지경제신문 윤성원기자 김천시가 '김천1일반산업단지(4단계) 조성사업' 기공식을 열고 미래 100년을 대비한 핵심 성장 기반 구축에 본격 착수했다. 시는 25일 주요 기관·단체 관계자와 지역 주민 등 600여 명이 참석한 가운데 기공식을 개최하고 사업 추진을 공식화했다. 이번 4단계 조성사업은 어모면 다남리, 개령면 신룡리, 대광동 일원 124만㎡(약 37만 평) 부지에 총사업비 3189억 원을 투입하는 대규모 프로젝트다. 김천시가 직접 시행하는 직영 개발 방식으로 추진돼 분양가 경쟁력을 확보하고 기업 유치에 속도를 낼 계획이다. 앞서 조성된 1~3단계 산업단지는 총 101만 평 규모로, 준공 전 100% 분양을 달성했다. 이는 김천시의 투자유치 역량과 산업 인프라 경쟁력을 보여주는 성과로 평가된다. 시는 이러한 수요 흐름을 반영해 4단계 역시 적기 산업용지 공급에 방점을 찍고 있다. 4단계 산업단지가 준공되면 신규 기업 유치 확대와 함께 양질의 일자리 창출, 인구 유입, 지역 상권 활성화 등 파급 효과가 클 것으로 전망된다. 또한 체계적인 토지이용계획과 기반 시설 확충을 통해 기업 하기 좋은 산업환경을 조성한다는 방침이다. 이번 4단계(37만 평)가 완공되면 기존 1단계(24만 평), 2단계(42만 평), 3단계(35만 평) 일반산업단지와 1·2차 산업단지(62만 평), 감문·대광·지례·아포 농공단지(27만 평)를 포함해 총 227만 평 규모의 대규모 산업벨트가 구축된다. 김천시 관계자는 “김천1일반산업단지 4단계 조성사업은 김천 미래 100년을 준비하는 핵심 성장 기반 사업"이라며 “우수기업 유치와 지속 가능한 산업 생태계 구축을 통해 지역경제 도약의 전환점을 마련하겠다"고 밝혔다. ◇성주군, 다자녀 가정 지원 확대 농수산물 쿠폰·이사비 최대 40만 원…'아이 키우기 좋은 환경 조성' 성주=에너지경제신문 윤성원기자 성주군이 저 출생 위기 대응을 위해 다자녀 가정 지원을 대폭 확대한다. 출산 이후 가구가 체감하는 주거·생활비 부담을 직접 덜어주는 방식으로, 실질적 양육 환경 개선에 초점을 맞췄다. 25일 성주군은 2자녀 이상 가정을 대상으로 '다자녀 가정 이사비 지원'과 '농수산물 구입 쿠폰 지원' 사업을 시행한다고 밝혔다. 우선 '다자녀 가정 이사비 지원' 사업은 2024년 1월 이후 출생 자녀를 포함해 2자녀 이상 가정이 이사 후 전입신고를 완료할 경우, 최대 40만 원 한도 내에서 실비를 지원한다. 지원 항목은 이사비를 비롯해 부동산 중개수수료, 입주 청소비 등이다. 신청은 3월 3일부터 12월 14일까지 온라인으로 가능하다. 정부 통합서비스 플랫폼인 정부24'혜택알리미'를 통해 접수하며, 예산 소진 시 조기 마감된다. 또한 '다자녀 가정 농수산물 구입 지원' 사업도 함께 추진한다. 2자녀 이상 가정에 지역 농수산물 온라인몰 쿠폰을 차등 지급하는 방식이다. 지원 금액은 2자녀 5만 원, 3자녀 7만 원, 4자녀 이상은 10만 원이다. 신청은 3월 3일부터 경북 저 출생 극복 통합접수시스템을 통해 가능하다. 군은 해당 사업이 지역 농수산물 소비 촉진과 가계 식비 부담 완화라는 두 가지 효과를 동시에 거둘 것으로 기대하고 있다. 이 밖에도 성주군은 세 자녀 이상 가구 가족 진료비 감면, 다둥이 장학금 지원, 공영주차장 요금 감면 등 기존 다자녀 우대 정책을 병행 운영하고 있다. 성주군 관계자는 “단순 일회성 지원을 넘어 다자녀 가구가 지역에 안정적으로 정착해 아이를 양육할 수 있도록 지원체계를 지속적으로 확대하겠다"고 말했다. 윤성원 기자 won56789@ekn.kr

2026-02-26 01:51 윤성원 기자 won56789@ekn.kr

![[EE칼럼] “100% 확신은 없다: 확률예보가 필요한 이유”](http://www.ekn.kr/mnt/thum/202602/news-a.v1.20260122.91f4afa2bab34f3e80a5e3b98f5b5818_T1.jpg)

![[EE칼럼] 유럽의 기술 중립성은 정책의 후퇴인가 진화인가?](http://www.ekn.kr/mnt/thum/202602/news-a.v1.20251218.b30f526d30b54507af0aa1b2be6ec7ac_T1.jpg)

![[김병헌의 체인지] 장동혁, 보수의 이름으로 보수를 허무는가](http://www.ekn.kr/mnt/thum/202602/news-p.v1.20240625.3530431822ff48bda2856b497695650a_T1.jpg)

![[이슈&인사이트] AI는 협력자인가, 파괴자인가?](http://www.ekn.kr/mnt/thum/202602/news-p.v1.20241210.66d6030414cb41d5b6ffd43f0572673e_T1.jpg)

![[데스크 칼럼] 부동산 개혁, ‘다주택자 잡기’만으로 해결 안 돼](http://www.ekn.kr/mnt/thum/202602/news-p.v1.20260220.ea34b02389c24940a29e4371ec86e7d0_T1.jpg)

![[기자의 눈] 차액가맹금 분쟁, 프랜차이즈산업 성장 자양분 되길](http://www.ekn.kr/mnt/thum/202602/news-p.v1.20260226.b035782046a04bd9a1758729b1263962_T1.jpeg)