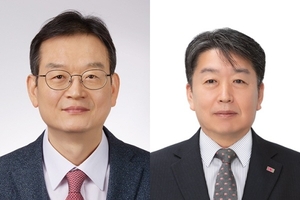

태광그룹이 흥국생명과 흥국화재 수장을 모두 교체한다. 일부 계열사 대표 임기를 연장하는 등 올해 보험업계 전반적으로 안정적인 리더십을 가져가려고 했던 것과 상반된 행보다. 21일 업계에 따르면 이번 인사는 보업업황 부진으로 일명 '나눠먹기' 경쟁이 치열해지는 가운데 양사 모두의 성장을 위한 조치로 보인다. 흥국생명은 생보업계에 불어닥친 한파를 뚫고 실적 방어에 성공했다. 1~3분기 생보사 22곳의 순이익이 8.3% 감소한 반면, 흥국생명은 소폭 상승했다. 연초부터 건강보험과 암보험 특약을 비롯한 제3보험 라인업을 강화하고, 배타적사용권 2건을 획득하면서 경쟁 심화에 대응한 덕분이다. 보험사의 미래이익으로 불리는 보험계약마진(CSM)이 2조3500억원을 돌파하는 성과도 거뒀다. 다만, 실적 향상은 투자손익에 기인한 바가 크다. 보험손익이 904억원에서 715억원으로 감소한 반면, 투자손익은 공정가치측정 금융상품 관련이익과 파생상품 관련수익 증가에 힘입어 662억원에서 1024억원으로 확대됐다. 그러나 3분기만 놓고 보면 투자손익은 소폭 상승에 그쳤다. 영업수익이 2275억원에서 3210억원으로 41.1% 높아졌으나, 영업비용이 1926억원에서 2846억원으로 47.8% 불어난 탓이다. 그룹에서 김형표 최고재무책임자(CFO)를 대표로 내정한 것도 이같은 흐름과 무관치 않다는 분석이다. 내년 생보사 수입보험료 증가율이 1.0%에 머물고 보험계약마진(CSM) 향상도 쉽지 않다는 전망이 나오는 만큼 자산운용 역량 확대로 실적을 끌어올릴 적임자가 필요했다는 의미다. 그는 1994년 제일생명에 입사한 뒤 알리안츠생명을 거쳐 2008년부터 흥국생명에서 기획관리·경영기획 노하우를 쌓았다. 2019년 7월 그룹 정도경영위원회로 옮겼다가 지난해 3월 흥국생명으로 돌아왔다. 업권과 그룹에 대한 높은 이해도를 토대로 승진에 성공했다는 평가다. 김대현 흥국생명 대표는 흥국화재로 자리를 옮긴다. 김 대표는 1990년 LG화재(現 KB손해보험)에 입사한 뒤 올 3~12월을 제외하고 30년 가량 손보업계에 몸담은 '베테랑'이다. 새 대표의 당면과제는 실적 반등이다. 흥국화재의 1~3분기 순이익(1590억원)은 전년 동기 대비 19.6% 하락했다. 투자손익(623억원)이 82.7% 급증했지만, 보험손익(1320억원)이 42.0% 줄었다. 장기손해보험을 필두로 보험료 수입이 늘었음에도 수익성은 하락한 셈이다. 취임 1년이 되지 않은 시점에서 인사가 난 것은 단기간에 상품 경쟁력을 높였던 김 대표의 역량이 손보사에서 발휘되길 기대했기 때문으로 풀이된다. 업계 전반적으로 자동차보험과 건강보험의 손해율이 악화되는 것도 문제다. 건강보험은 △초고령사회 진입 △경쟁 심화에 따른 담보 확대 △의료파업 종료 △독감 유행 등으로 보험금 지급이 늘어나는 추세다. 차보험은 보험료 인하·정비수가 인상·이상기후·'나이롱 환자'를 비롯한 여러가지 악재로 고전을 면치 못하고 있다. 흥국화재 역시 차보험 손해율이 100%를 넘겼다. 통상 83% 수준에서 손익분기점(BEP)이 형성되는 특성상 이미 적자를 보고 있다는 의미다. 흥국화재가 공격적 영업 대신 내실을 다지는 시간을 보낼 수 있다는 예상이 나오는 이유다. 3분기말 기준 160.5% 수준인 신지급여력제도(K-ICS·킥스) 비율을 개선하고 자산부채관리(ALM) 전략을 고도화하는 등 건전성 향상도 김 대표의 과제로 꼽힌다. 태광그룹 관계자는 “불확실한 경영환경 속에서 보험업계의 경쟁이 한층 심화되고 있다"며 “각 업권에서 경험과 전문성을 겸비한 인사를 적소에 배치해 경쟁력 제고에 집중할 계획"이라고 말했다. 나광호 기자 spero1225@ekn.kr

2025-12-21 10:53 나광호 기자 spero1225@ekn.kr

![[에너지 인사이트] 독일도 인정 “탈원전은 잘못된 선택”…한국은 왜 정책 평가 없나](http://www.ekn.kr/mnt/thum/202603/news-p.v1.20260312.125161641a7b4e3f80d4868b4e934ffe_T1.jpg)

![(단독) [장혜원의 부동산 현장] “아파트 담장 하나에 1000억?”…원베일리 ‘발칵’](http://www.ekn.kr/mnt/thum/202603/news-p.v1.20260311.f4815bd593ba468d8b804f3bbdec862e_T1.jpg)

![[특징주] 뉴인텍, 주식병합 감자와 유상증자 결정에 장 초반 급락](http://www.ekn.kr/mnt/thum/202603/news-p.v1.20260312.35c217e89e424748ae1ed4f5ff116725_T1.png)

![[특징주] 웅진씽크빅 자사주 25% 소각…두 자릿수 ↑](http://www.ekn.kr/mnt/thum/202603/news-p.v1.20260312.5d41dcaf79014aa3bc348b6d64e23f41_T1.jpg)

![[개장시황] 중동 리스크에 환율 급등…코스피 약세·코스닥 상승](http://www.ekn.kr/mnt/thum/202603/news-p.v1.20260312.d23c2b87a58d438e9020008d9871ebca_T1.jpg)

![[EE칼럼] K-원전 수출은 기술 전쟁이 아니라 ‘금융·외교’ 전쟁이다](http://www.ekn.kr/mnt/thum/202603/news-a.v1.20260310.27cad824800e4afda314e7d180f87151_T1.jpg)

![[EE칼럼] 청와대가 에너지 위기관리 컨트롤 타워돼야 한다](http://www.ekn.kr/mnt/thum/202603/news-a.v1.20251113.f72d987078e941059ece0ce64774a5cc_T1.jpg)

![[신연수 칼럼] 역사는 똑같이 반복되지 않는다](http://www.ekn.kr/mnt/thum/202603/news-p.v1.20260310.6ebe7d22037f481da9bc82396c86dac6_T1.jpg)

![[신율의 정치 내시경] 주민소환제 완화, 신중해야 하는 이유](http://www.ekn.kr/mnt/thum/202603/news-p.v1.20240313.1f247e053b244b5ea6520e18fff3921e_T1.jpg)

![[데스크칼럼] 기름값 정상화, ‘도플갱어 정책’ 안돼야](http://www.ekn.kr/mnt/thum/202603/news-p.v1.20260308.d8216b58d2284a2a88cc8db60341c1ab_T1.jpg)

![[기자의 눈] 보험 판매는 분리, 임금은 ‘빅텐트’](http://www.ekn.kr/mnt/thum/202603/news-p.v1.20260311.9dc0c776a1d54315b210fdf22be6fb23_T1.jpg)