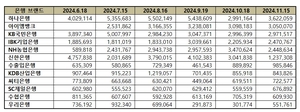

11월 은행 브랜드평판 빅데이터 분석 결과 하나은행이 1위를 차지했다. 2위는 아이엠(iM)뱅크, 3위는 KB국민은행이었다. 한국기업평판연구소는 은행 브랜드 중에서 하나은행, iM뱅크, KB국민은행, IBK기업은행, NH농협은행, 신한은행, 수출입은행, KDB산업은행, 씨티은행, SC제일은행, 수협은행, 우리은행에 대한 브랜드 평판분석을 실시한 결과 이같은 결과가 나타났다고 15일 밝혔다. 이번 결과는 지난달 15일부터 이날까지 은행 브랜드 빅데이터 2019만1185개를 분석해 소비자들의 은행 브랜드 소비행태를 알아냈다. 지난 10월 은행 브랜드 빅데이터 2173만6114개와 비교하면 7.11% 줄었다. 브랜드 평판지수는 브랜드에 대한 소비자들의 활동 빅데이터를 참여가치, 소통가치, 소셜가치, 시장가치, 재무가치로 나눠 구한다. 은행 브랜드 평판조사에서는 참여지수와 미디어지수, 소통지수, 커뮤니티지수, 사회공헌지수, ESG(환경·사회·거버넌스)지수, CEO(최고경영자)지수로 분석해 소비자들의 브랜드평판지수를 측정했다. 은행 브랜드평판 분석에는 브랜드 영향력을 측정한 브랜드 가치평가 분석과 한국브랜드모니터 소비자요원의 브랜드채널 평가도 포함했다. 정성적인 분석 강화를 위해 ESG 관련지표와 오너리스크 데이터도 포함했다. 11월 은행 브랜드평판 빅데이터 분석 순위는 하나은행, iM뱅크, KB국민은행, IBK기업은행, NH농협은행, 신한은행, 수출입은행, KDB산업은행, 씨티은행, SC제일은행, 수협은행, 우리은행 순이었다. 1위를 기록한 하나은행 브랜드평판지수는 362만2059으로 분석됐다. 참여지수 50만2872, 미디어지수 58만5116, 소통지수 78만2516, 커뮤니티지수 99만86, 사회공헌지수 23만9128, ESG지수 29만4607, CEO지수 22만7733으로 집계됐다. 지난 10월과 비교하면 21.09% 상승했다. 2위인 iM뱅크 브랜드평판지수는 305만70으로 나타났다. 참여지수 41만6386, 미디어지수 51만8101, 소통지수 70만3048, 커뮤니티지수 74만8230, 사회공헌지수 22만3172, ESG지수 21만7273, CEO지수 22만3859였다. 10월과 비교하면 1.55% 줄었다. 3위인 KB국민은행의 브랜드평판지수는 297만1517로 분석됐다. 참여지수 82만4418, 미디어지수 55만1123, 소통지수 52만4368, 커뮤니티지수 33만4127, 사회공헌지수 31만1232, ESG지수 23만8248, CEO지수 18만8001이었다. 10월과 비교하면 0.83%가 줄었다. 구창환 한국기업평판연구소 소장은 “은행 브랜드평판 빅데이터 세부 분석을 보면 브랜드소비 19.29% 하락, 브랜드이슈 21.79% 하락, 브랜드소통 1.85% 하락, 브랜드확산 24.25% 상승, 브랜드공헌 20.20% 하락, ESG평가 7.67% 하락, CEO평가 6.38% 상승했다"고 분석했다. 이어 “11월 은행 브랜드평판 1위를 기록한 하나은행 브랜드는 링크분석에서 '출시하다, 인하하다, 지원하다'가 높게 나왔고, 키워드 분석에서는 '민생금융, 상생금융, 구내식당'이 높게 나왔다"며 “긍부정비율 분석에서는 86.12% 긍정비율로 분석됐다"고 말했다. 송두리 기자 dsk@ekn.kr

![[단독] 대한항공 무인 스텔스기, 2029년부터 ‘한화 국산 엔진’ 달고 난다](http://www.ekn.kr/mnt/thum/202511/news-p.v1.20251107.468849f8ca294810973ecd410cf28a64_T1.png)

![[EE칼럼] 데이터센터와 배터리의 위험한 동거, ‘액화공기’가 해결책인 이유](http://www.ekn.kr/mnt/webdata/content/202511/40_000000000000000000000000000000000000000.jpeg)

![[EE칼럼] 전력시장 자율규제기관 독립화 담론, 개혁인가 성역 강화인가](http://www.ekn.kr/mnt/thum/202511/news-p.v1.20240401.785289562a234124a8e3d86069d38428_T1.jpg)

![[김병헌의 체인지] APEC, 한국의 외교적 주도권과 실질 성과](http://www.ekn.kr/mnt/thum/202511/news-p.v1.20240625.3530431822ff48bda2856b497695650a_T1.jpg)

![[이슈&인사이트] 부동산 담보의 그늘을 넘어: 은행의 사업전환이 여는 신성장의 문](http://www.ekn.kr/mnt/thum/202511/news-p.v1.20251106.a8abc0924bc74c4c944fec2c11f25bb1_T1.jpg)

![[기자의 눈] 산업부가 자초한 ‘톡신 카르텔’ 논란, 깜깜이 행정 불신만 키워](http://www.ekn.kr/mnt/thum/202511/news-p.v1.20250928.c9d7807f66b748519720c78f6d7a3aca_T1.jpg)