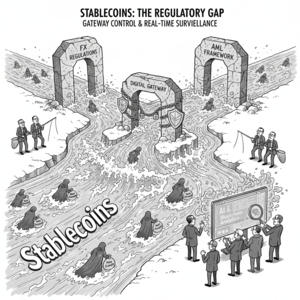

▲크레이씨(CRAiSEE) 달러 기반 스테이블코인이 빠르게 확산하면서 자금세탁방지(AML) 체계와 외환 규제의 실효성에 근본적인 의문이 제기되고 있다. 가격 변동성이 낮아 결제·송금 수단으로 활용되는 스테이블코인은 디지털 금융의 핵심 인프라로 부상했지만, 동시에 국경 간 자본 이동과 자금세탁을 통제해 온 기존 규제 틀을 우회할 수 있는 수단으로도 활용되고 있기 때문이다. 전문가들은 스테이블코인을 기존 규제 밖에 두는 것도, AML만으로 외환 규제를 대체하는 것도 모두 한계가 있다고 지적한다. 대신 법화와 디지털자산이 만나는 '게이트웨이'를 중심으로 규제 범위를 명확히 하고, 발행자와 사업자에 대한 AML 의무를 강화하는 동시에 인공지능(AI)·블록체인 분석 기술을 활용한 실시간 감시 체계를 구축해야 한다는 해법이 나온다. 27일 서울 여의도 국회에서 김승원·김용민·박민규·이주희 더불어민주당 의원 주최로 '스테이블코인 확산에 따른 AML 규제 동향' 세미나가 열렸다. 세미나에는 한국은행·금융정보분석원·금융결제원 등 학계와 금융·외환당국 전문가들이 참석했다. 스테이블코인은 법정화폐와 1대1로 가치가 연동되도록 설계된 디지털자산이다. 비트코인이나 이더리움 등 가상자산과 달리 변동성이 낮아 지급·결제 수단으로 활용될 수 있다는 점이 가장 큰 특징이다. 올해 1월 기준 법정화폐 담보형 스테이블코인의 시가총액은 약 2720억달러(약 388조원)에 달한다. 지난해 4분기 기준 월간 전송 규모는 2조5000억달러(약 3559조원), 거래 건수는 1억건을 넘어섰다. 이미 글로벌 지급·결제 서비스인 페이팔을 넘어섰고, 글로벌 카드 네트워크인 비자의 처리 규모와 비슷한 수준이다. 향후 AI 에이전트 경제나 실물자산(RWA) 토큰화 시장이 확대될 경우, 스테이블코인의 활용 범위는 더 넓어질 가능성이 크다. 과거에는 가상자산 거래 목적으로 스테이블코인 거래가 주로 이뤄졌다. 반면 최근 2년 새 가상자산 거래 규모와 관계없이 스테이블코인 거래 규모가 꾸준히 늘고 있다. 김필수 금융결제원 전문연구역은 “현재 시점에서 거래 동기와 목적을 완벽하게 분석하기는 어렵지만, 스테이블코인을 통해 상당한 규모의 가치가 이동하고 있고 거래 건수도 적지 않다는 점은 분명한 사실"이라고 진단했다. 문제는 이러한 확산이 자금세탁과 외환규제 회피 위험을 동시에 키운다는 점이다. 달러 스테이블코인을 활용한 외환규제 회피는 취득과 활용 단계로 나뉜다. 무증빙 해외 송금이나 무역·투자·용역거래로 위장해 달러 스테이블코인을 취득한 뒤 이를 거래소 매도가 아닌 개인 간(P2P) 거래로 유통하거나 해외 소비, 불법 증여, 국외 도피 자금, 환치기 수단 등으로 활용하는 사례가 이미 나타나고 있다. 스테이블코인 확산은 외환규제와 자금세탁방지(AML) 체계가 각각 가진 구조적 한계를 동시에 드러내고 있다. 국내 외환규제는 그동안 은행이 거래 목적과 증빙 서류를 사전에 확인하는 구조를 통해 작동해 왔다. 금융기관을 통하지 않고서는 국경 간 자본 이동이 사실상 어려웠기 때문에 사전 확인 원칙이 실효성을 가질 수 있었다. 그러나 스테이블코인은 은행이 아닌 디지털자산거래소, 나아가 비수탁형 개인지갑을 중심으로 이동한다. 거래소가 은행 수준의 확인 의무를 수행할 수 있는지에 대해서는 현실적인 한계가 크다는 지적이 나온다. 설령 거래소가 확인 의무를 강화하더라도, 거래 주체들이 스테이블코인을 비트코인 등 다른 가상자산으로 전환하거나 개인지갑 간 거래, 디파이(탈중앙화금융) 생태계로 이동할 경우 외환 규제는 사실상 무력화될 수 있다. AML 역시 만능 해법은 아니다. AML은 거래 이후 이상 패턴을 분석해 의심거래를 포착하는 사후 규제 성격이 강하다. 사전 통제를 핵심으로 하는 한국의 외환규제 구조를 AML만으로 대체하기 어렵다는 이유다. 개인지갑 간 거래는 AML의 주요 감시 대상에서도 벗어나 있어 규제 사각지대로 남아 있다. 이 때문에 스테이블코인이 일상 결제와 송금 수단으로 확산할수록, 외환규제와 AML 모두 기존 방식으로는 실효성을 유지하기 어렵다는 평가가 나온다. 김신영 한국은행 외환업무부 부장은 “스테이블코인 도입으로 외국환은행의 사전확인 원칙에 기반한 한국 외환규제 체계가 앞으로 유효하게 작동할 수 있을지에 대한 근본적인 의문이 제기된다"고 말했다. 국제적으로는 스테이블코인을 AML 체계 안으로 끌어들이려는 움직임이 본격화하고 있다. 국제자금세탁방지기구(FATF)는 가이드라인을 통해 스테이블코인을 규율 대상으로 명확히 했고, 유럽연합(EU)은 트래블룰을 적용해 가상자산사업자와 비수탁지갑 간 전송에도 고객 확인 의무를 부과하고 있다. 홍콩과 미국 역시 스테이블코인 발행자에게 AML 의무와 기술적 통제 역량을 요구하는 방향으로 제도를 정비 중이다. 다만 전문가들은 규제 강화가 곧바로 문제 해결로 이어지지는 않을 것이라고 본다. 스테이블코인 통제가 강화될 경우 자금이 비트코인이나 디파이 생태계로 이동하는 이른바 '풍선 효과'가 발생할 가능성이 크기 때문이다. 온체인 거래를 직접 규제하는 데에는 법적·기술적 한계도 분명하다. 이에 따라 현실적인 해법으로 제시되는 것이 법화와 디지털자산이 만나는 '게이트웨이' 관리다. 거래소, 발행자, 결제사업자 등 법화에서 디지털자산으로 진입하고 다시 빠져나오는 지점을 중심으로 규제와 감시를 강화해야 한다는 것이다. 개인지갑 간 거래 역시 당장 통제가 어렵더라도 규제 대상임을 법적으로 명확히 해, 사후 제재와 판단의 근거를 확보할 필요가 있다는 지적이 나온다. 박주영 금융정보분석원 기획실장은 “AML은 스테이블코인을 더 빛나게 하는 기반"이라며 “스테이블코인은 기본적으로 화폐 성격을 가졌고 화폐의 기초는 범죄에 사용되지 않는다는 신뢰가 필요하다"고 말했다. 최태현 기자 cth@ekn.kr

2026-01-29 14:15 최태현 기자 cth@ekn.kr

![[현장] 배터리 빅3, 전기차에서 ESS·로봇으로 ‘갈아타기’](http://www.ekn.kr/mnt/thum/202603/news-p.v1.20260311.fd844fe3b266444581b35df9a596de33_T1.jpg)

![“예금 맡길게요” 줄선 반도체 기업…은행 난색하는 이유 [이슈+]](http://www.ekn.kr/mnt/thum/202603/news-p.v1.20260311.8d7a63510beb498d9f8f84510f3762a9_T1.jpg)

![[단독] 대한항공, 日 정비 자회사 ‘KATJ’ 설립…도쿄·오사카 거점 글로벌 MRO 공략 박차](http://www.ekn.kr/mnt/thum/202603/news-p.v1.20260311.f9c1c4e0260f4a15a3adbe21c5bab0ba_T1.png)

![[현장] 캐세이 퍼시픽, 여의도에 ‘하늘 위 요람’ 옮겨놨다…차세대 비즈니스석 ‘아리아 스위트’ 공개](http://www.ekn.kr/mnt/thum/202603/news-p.v1.20260311.177b8ff1b82d40709a04d4036e18192c_T1.png)

![[카드사 풍향계] KB국민카드 “보이스피싱, 함께 막아볼까요” 外](http://www.ekn.kr/mnt/thum/202603/news-p.v1.20260311.8e696194a1c94315ac242e6672d13dfc_T1.png)

![[EE칼럼] 청와대가 에너지 위기관리 컨트롤 타워돼야 한다](http://www.ekn.kr/mnt/thum/202603/news-a.v1.20251113.f72d987078e941059ece0ce64774a5cc_T1.jpg)

![[EE칼럼] 작금의 중동사태와 IEA의 원유비축 요구량이 90일분인 이유](http://www.ekn.kr/mnt/thum/202603/news-p.v1.20240331.e2acc3ddda6644fa9bc463e903923c00_T1.jpg)

![[신연수 칼럼] 역사는 똑같이 반복되지 않는다](http://www.ekn.kr/mnt/thum/202603/news-p.v1.20260310.6ebe7d22037f481da9bc82396c86dac6_T1.jpg)

![[이슈&인사이트] 봄학기가 시작되면서 AI 시대를 생각한다](http://www.ekn.kr/mnt/thum/202603/news-p.v1.20240321.d4a5236841154921a4386fea22a0bee8_T1.jpg)

![[데스크칼럼] 기름값 정상화, ‘도플갱어 정책’ 안돼야](http://www.ekn.kr/mnt/thum/202603/news-p.v1.20260308.d8216b58d2284a2a88cc8db60341c1ab_T1.jpg)

![[기자의 눈] 보험 판매는 분리, 임금은 ‘빅텐트’](http://www.ekn.kr/mnt/thum/202603/news-p.v1.20260311.9dc0c776a1d54315b210fdf22be6fb23_T1.jpg)