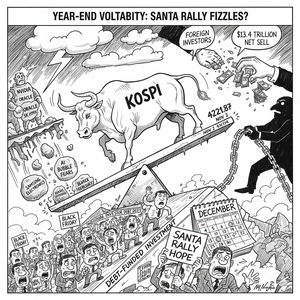

▲크레이씨(CRAiSEE) 코스피가 하루 만에 급락과 급등을 오가는 극심한 변동성 장세를 보이는 가운데 개인투자자는 '빚내서 투자'(빚투) 규모를 키워가고 있다. '빚투' 규모가 역대 최대로 치솟으면서 대형 증권사들도 신용공여 한도 소진을 이유로 신규 대출을 일시 중단했다. 변동성 국면에서 레버리지 거래로 인한 대규모 반대매매 우려도 나온다. 금융투자협회에 따르면, 지난 2일 기준 국내 증시의 신용거래융자 잔액은 30조4730억원으로 집계됐다. 지난달 29일 30조원을 돌파한 뒤 연일 최고치를 갈아치우고 있다. 역대급 강세장인 코스피시장의 신용융자 잔액은 20조원을 넘겼다. 불과 한 달 전과 비교해서 코스피 신용융자 잔액은 2조8628억원 늘어났다. 신용거래융자 잔액은 투자자가 증권사에서 돈을 빌려 주식을 매수한 뒤 아직 갚지 않은 금액으로, 이른바 '빚투 자금'으로 분류된다. 투자자예탁금 역시 110조원을 넘어 사상 최대 수준을 기록했다. 개인투자자들의 매수세는 최근 급락장에서 더욱 두드러졌다. 지난 2일 코스피 지수는 5.26% 급락했지만, 개인투자자는 오히려 매수에 나섰다. 개인은 이날 코스피시장에서 4조5874억원어치 순매수하며 2021년 1월 기록했던 역대 최대 순매수액(4조4921억원)을 5년 만에 경신했다. 같은 날 기관과 외국인은 대외 불확실성에 대거 매도에 나선 것과 대조적인 모습이다. 시장에서는 변동성이 커진 국면에서 신용거래를 활용한 매수세가 수급에 일정 부분 영향을 미치고 있다는 해석이 나온다. 신용거래가 급증하자 증권사들은 잇따라 대출 빗장을 걸어 잠갔다. 금융투자업계에 따르면, KB증권은 3일부터 별도 공지 시까지 신용융자 매수 주문을 일시 제한했다. 신용잔고 5억원 이내에서는 매매가 가능하지만 이를 초과할 경우 신용매수는 불가능하다. KB증권은 지난달 28일 주식·펀드·주가연계증권(ELS) 등 증권 담보대출을 제한한 데 이어 신용융자까지 막았다. 한국투자증권은 3일 오전부터 예탁증권 담보융자 신규 대출을 일시 중단했다. 주식 담보 기준도 강화했다. 위탁증거금을 50%만 적용하던 613개 종목(ETF 포함)에 대해 증거금 기준을 60%로 상향했다. 삼성전자, SK하이닉스, 현대차 등 최근 코스피 상승을 이끈 종목들이 대거 포함됐다. 1000만원어치 투자를 위해 필요한 자금이 기존 500만원에서 600만원으로 늘어났다. NH투자증권은 4일부터 신규 증권담보대출을 중단하고 신용융자 한도를 조정한다. 자체 기준에 따라 C등급으로 분류한 국내 주식의 신용융자 한도는 기존 1억원에서 5000만원으로 축소된다. 이들 증권사는 공통적으로 신용공여 한도 소진을 조치의 배경으로 들었다. 자본시장법에 따르면 증권사는 자기자본의 100% 범위 내에서만 신용공여를 할 수 있다. 신용거래융자나 주식담보대출뿐 아니라 부동산 프로젝트파이낸싱(PF), 채권 관련 레버리지 등 모든 신용공여가 합산 대상이다. 주식 매매 목적의 신용공여 비중이 상대적으로 작더라도, 전체 신용공여가 늘어나면 법정 한도에 도달할 수 있다. 최근 대형 증권사들까지 신규 대출 제한에 나선 것은 그만큼 한도 여력이 빠르게 줄어들었음을 의미한다. 문제는 레버리지 확대가 변동성 장세와 맞물릴 경우다. 신용거래는 주가 하락 시 담보비율이 기준에 미달하면 자동으로 주식을 처분하는 반대매매로 이어진다. 과거에도 지수 조정 국면에서 신용거래 잔액이 높은 수준을 유지할 경우, 반대매매 물량이 뒤늦게 늘어난 사례가 반복돼 왔다. 최근처럼 급등과 급락이 교차하는 시장 환경에서는 신용거래 규모 자체가 변동성을 키우는 요인이 될 수 있다는 지적이 나온다. 최태현 기자 cth@ekn.kr

2026-02-04 14:20 최태현 기자 cth@ekn.kr

![[2026 투자노트-⑪화장품] 나란히 무너진 ‘전통 강자’…아모레 ‘불투명’, LG생건 ‘암담’](http://www.ekn.kr/mnt/thum/202602/news-a.v1.20260205.c6bdcd018da34046b820124c064a512d_T1.png)

![[특징주] 이마트, ‘새벽배송’ 허용 기대감에 14%대 상승](http://www.ekn.kr/mnt/thum/202602/news-p.v1.20250610.4115636509ce4fb39879f7532a4783e5_T1.jpeg)

![[기후 리포트] 온난화가 바꾸는 냉난방 지도…2도 상승시 38억명 폭염 노출](http://www.ekn.kr/mnt/thum/202602/news-p.v1.20260204.4824f4050b1a42e38d6f8119523002ab_T1.jpg)

![[개장시황] 뉴욕 기술주 급락에 코스피·코스닥 약세 출발…반도체 동반 하락](http://www.ekn.kr/mnt/thum/202602/news-p.v1.20260205.f0ee3b86dc49492eb6680af3950e0c80_T1.jpg)

![EE칼럼] 그린란드와 북극 탐험 시대](http://www.ekn.kr/mnt/thum/202602/news-p.v1.20240213.0699297389d4458a951394ef21f70f23_T1.jpg)

![[EE칼럼] 2026년 다보스 포럼이 보여준 에너지 의제의 이동](http://www.ekn.kr/mnt/thum/202602/news-p.v1.20240401.903d4dceea7f4101b87348a1dda435ac_T1.jpg)

![[김병헌의 체인지] 로봇을 막아 회사를 멈추겠다는 노조](http://www.ekn.kr/mnt/thum/202601/news-p.v1.20240625.3530431822ff48bda2856b497695650a_T1.jpg)

![[이슈&인사이트] 전쟁은 비즈니스다](http://www.ekn.kr/mnt/thum/202602/news-a.v1.20250326.21b3bdc478e14ac2bfa553af02d35e18_T1.jpg)

![[데스크 칼럼] 기업은 고객에, 정부는 기업에 ‘신뢰’ 줘야](http://www.ekn.kr/mnt/thum/202601/news-p.v1.20251109.63f000256af340e6bf01364139d9435a_T1.jpg)

![[기자의 눈] 모럴 해저드로 피멍든 자보, 회생 가능할까](http://www.ekn.kr/mnt/thum/202602/news-p.v1.20260204.46ad447d95eb4c1c8424ddb8382d0c1c_T1.jpg)