▲(좌)정준호 SK증권 대표이사 (우)전우종 SK증권 대표이사.

금융당국의 본격적인 부동산 PF 정상화 움직임은 SK증권 등 중소형 증권사의 옥석 가리기 역할을 할 전망이다. SK증권을 둘러싼 관련 지표들이 우호적이지 않은 가운데 전우종, 정준호 각자 대표는 경영 역량을 평가받는 시험대에 올랐다.

지난 9일 한국기업평가와 한국신용평가는 SK증권과 관련한 평가 보고서를 냈는데 양 사는 SK증권에 대해 △부동산 PF 관련 재무 부담 △높은 고정비 비용 등을 공통적으로 지적했다.

지난해 말 기준 SK증권의 요주의이하 여신은 2427억원으로 2022년 말 627억원과 비교할 때 4배 가까이 증가했다. 힌신평에 따르면 요주의자산의 80% 이상인 2082억원이 부동산금융 관련 금액이다.

순 요주의 이하 자산은 1659억원으로 자기 자본 대비 27.1%에 해당한다. 관련 지표는 전년 대비 13배 악화됐고, 산업평균 13.3%와 비교해도 2배 이상 높다. 고정이하 여신 역시 987억원으로 2022년 490억원과 비교할 때 2배 이상 증가했다.

요주의 자산이란 말 그대로 대금 회수에 주의를 요하는 자산으로 자산건전성 분류 기준인 △정상 △요주의 △고정 △회수의문 △추정손실 가운데 두 번째 단계에 해당한다. 요주의 단계는 고정 이하 자산들보다는 사정이 낫지만, 자산건전성이 '노란불'이 켜졌다고 보면 된다.

부동산 PF 관련 재무 부담은 정량적인 측면만 있는 것이 아니라 정성적인 측면에서도 발견된다.

지난해 말 기준 우발채무 및 대출채권 관련 SK증권의 PF익스포져는 2775억원인데 이 중 변제순위상 중·후순위 비중은 71%이고, 브릿지론 비중은 43%에 달한다. 쉽게 말해 문제가 생길 경우 대금 수령에서 밀리는 채권이 전체의 70%이고, 아직 삽도 못 뜬 사업장 관련 위험이 약 절반이라는 의미다.

김예일 한신평 연구원은 “채무보증의 대부분이 중·후순위 부동산금융 등으로 구성되어 있다는 점을 고려할 때 질적인 위험도가 높다"고 말했다.

정효섭 한기평 연구원은 “본 PF 전환 지연으로 브릿지론 부실위험이 가중 되고 있고, 본 PF의 경우 중후순위 및 아파트 외 비중이 높아 건전성 저하 위험이 높다"면서 “본 PF 전환 지연으로 브릿지론 부실위험이 가중되고 있다"고 말했다.

물론 SK증권도 이를 고려해 268억원의 충당금을 적립, 전년 186억원과 비교할 때 60%가량 충당금을 더 적립했다. 하지만 금융당국의 부동산 PF 정상화 의지를 고려할 때 부족하다는 의견도 나온다.

지난 13일 금융위원회와 금융감독원은 관계기관 합동으로 이런 내용의 '부동산 PF의 질서 있는 연착륙을 위한 향후 정책 방향'을 발표했다. 발표에는 △사업성 평가등급 세분화 △부실 우려 분류 시 충당금 최대 75% 적립 △단편적 체크리스트에서 만기 연장, 경·공매 유찰 등 사업 단계별 핵심 위험 요인 종합적으로 고려하는 사업성 평가 체계 세분화 등의 내용이 담겼다.

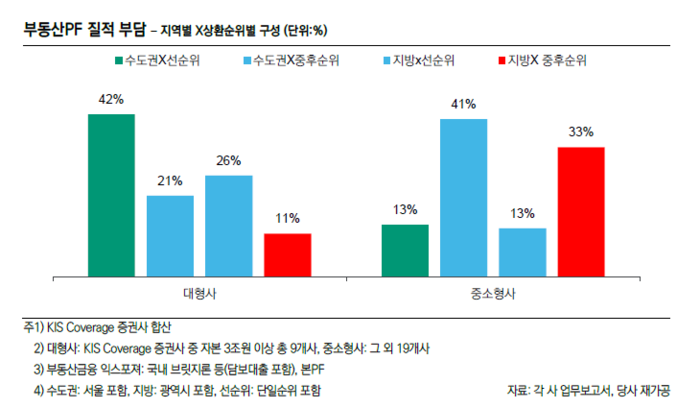

▲부동산PF 질적 부담. 출처/한국신용평가

전문가들은 △본 PF 이전 △수도권 외 △아파트 외 △준공 후 미분양 등 기존 부실 키워드와 교집합이 큰 사업장을 중심으로 어려워질 것으로 전망했다. 투자은행(IB) 업계 관계자는 “구체적인 사안이 더 나와야 확실해지겠지만, 기존의 부실하다는 개념을 명확히하고, 정리 속도를 늘리는 내용이 담긴 발표"라고 평가했다.

그런데 대형 증권사를 제외한 나머지 증권사들은 PF 부실 관련 키워드에서 자유롭지 못하다. 대형증권사는 그래도 안정적인 수도권&선순위 익스포저 비중이 42%인데 반해 SK증권 등 나머지증권사는 3분의 1 수준인 13%에 불과하다. 반면 위험과 직결된 지방&중후순위 익스포저 비중은 나머지 증권사의 경우, 33%로 대형증권사 11%의 3배에 달한다.

위험만 신경 쓰기에는 수익성도 꾸준히 악화되고 있다. SK증권의 자산 대비 수익(ROA)은 지난해 0.04%를 기록했다. 1만원을 투자하면 4원을 벌었다는 의미다. 산업 평균인 0.9%와 비교하면 20분의 1도 채 되지 않는다.

그러다 보니 SK증권의 두 수장에게 큰 관심이 쏠리고 있다. 특히 전우종 대표의 경우 이번에 연임이 됐다. 지난해에는 사장이었다. 달리 말하면 수익성 악화, 자산건전성 저하, 자본적정성 저하 등 과거 성적표에서 자유로울 수 없다는 의미다.

정준호 대표는 부동산 PF 난제를 풀어낼 시험대가 될 전망이다. 그는 2021년부터 SK증권의 리스크관리 본부장으로서 SK증권의 잠재적 뿐만 아니라 현실적인 위험을 관리하는 역할을 했다.

그는 “SK증권 신임 대표에게 가혹한 일이지만, 리더로서 시험대에 올랐으니 평가는 불가피하다"면서 “금융당국의 부동산 정책 대응 및 해결이 첫 시험대가 될 것"이라고 전했다.

![[기후에너지단상] AI·로봇 시대의 기본소득과 에너지](http://www.ekn.kr/mnt/thum/202601/news-p.v1.20260129.6257c6d7484a4f78a6faf8a12013d353_T1.png)

![[초혁신기업] ‘변화 DNA’ 심는 두산…에너지·산업기계·반도체 ‘성장 삼체’ 구축](http://www.ekn.kr/mnt/thum/202601/news-p.v1.20260128.669c9d51587e4aceac267063a077722a_T1.jpg)

![[EE칼럼] 대규모 정전… 에너지 고속도로와 가스 터빈 발전](http://www.ekn.kr/mnt/thum/202601/news-a.v1.20251218.b30f526d30b54507af0aa1b2be6ec7ac_T1.jpg)

![[EE칼럼] 세계적 전력공급 부족의 원인](http://www.ekn.kr/mnt/thum/202601/news-p.v1.20250702.05b45b3b37754bef91670415ae38a4b8_T1.jpg)

![[김병헌의 체인지] 증시는 앞서가고 경제는 멈췄다… 코스피 6000의 조건](http://www.ekn.kr/mnt/thum/202601/news-p.v1.20240625.3530431822ff48bda2856b497695650a_T1.jpg)

![[이슈&인사이트] 고준위 방폐장 건설, 기술보다 중요한 조건](http://www.ekn.kr/mnt/thum/202601/news-a.v1.20260129.e3f0c367a7b1402eb00967f9348eace6_T1.jpg)

![[데스크 칼럼] 쿠팡 길들이기, 규제보단 경쟁 강화로](http://www.ekn.kr/mnt/thum/202601/news-p.v1.20260118.8036697f3b2544f299a9ef5d3817f63c_T1.jpg)

![[기자의 눈] 오천피·천스닥 달성 이후 남은 과제는](http://www.ekn.kr/mnt/thum/202601/news-p.v1.20260128.3ab2acce23d045d0b59e5478aaf32135_T1.jpg)