▲사진=뤼튼.

'이재노믹스' 훈풍 속에 오랜 기간 저평가에 갇혀 있던 지주사들이 다시 주목받고 있다. 자사주 소각 의무화, 지배구조 개편 유도 등 자본시장 정상화를 내건 새 정부 정책에 자회사 실적 급등이 맞물리며, 일부 지주사들은 10년 내 최고가를 경신하는 등 본격적인 리레이팅 흐름에 진입했다.

하지만 여전히 배당 회피, 복잡한 순환출자, 실적 부진 등에 발목 잡힌 기업들도 적지 않다. 증권가는 정책 기대감만으로는 한계가 있다며 자회사 수익 흡수 구조와 주주환원 전략 병행이 지주사 밸류에이션 정상화를 가를 변수라고 진단한다.

◇ 지배력 유지에 머문 지주사들, '저PBR 늪'에 빠지다

지주사들이 낮은 밸류에이션을 피하지 못한 이유는 단순한 실적 문제가 아니다.

자회사와의 중복 상장 구조, 자사주를 활용한 지배력 유지, 낮은 배당과 자사주 소각 회피, 승계를 위한 지분 재편 등 복합적인 구조적 요인이 시장의 신뢰를 떨어뜨려왔다.

대표적인 사례로 SK스퀘어의 '중복 상장' 구조가 손꼽힌다. SK스퀘어는 SK하이닉스 주식을 20% 넘게 갖고 있지만, 하이닉스가 따로 상장된 회사라서 하이닉스의 실적이 이미 주가에 반영되어 있다. 그런데 SK스퀘어가 하이닉스를 자회사처럼 보유하고 있다 보니, 시장에서는 하이닉스의 실적이 SK스퀘어 주가에 또 한 번 반영된다고 보는 시각이 있다.

이로 인해 과거 PBR은 0.3~0.4배 수준까지 떨어졌고, 최근 주가가 크게 반등했음에도 2025년 예상 기준 PBR은 여전히 0.5배에 그친다.

비슷하게 CJ와 롯데지주 역시 주요 자회사들이 상장돼 있으면서도 복잡한 순환출자 구조, 낮은 배당 성향, 지주-자회사 간 수익 연결성 부족 등의 요인이 겹쳐 지속적인 저PBR 상태에 머무르고 있다. 2025년 예상 기준 CJ의 PBR은 0.84배, 롯데지주는 0.4배 수준으로, '복합적 구조 디스카운트'가 고착화된 대표적인 지주사들로 꼽힌다.

이러한 구조적 요인들 가운데 특히 승계를 위한 지배구조 개편도 시장의 신뢰를 약화시키는 핵심 변수로 꼽힌다. 대표적인 사례가 한진그룹이다. 한진칼은 2019년 조양호 회장 별세 이후 조원태 회장의 경영권 승계를 둘러싼 분쟁이 벌어지며, 자사주 처리와 지분 확보 경쟁이 격화됐다. 시장에서는 자사주를 통한 우호지분 확보가 총수 일가의 지배력 유지를 위한 수단으로 활용되며, 지배구조 투명성을 훼손하고 일반 주주 가치를 침해할 수 있다는 비판이 제기됐다.

반면, 승계보다는 지배구조 유지 방식 자체가 디스카운트를 유발한 사례도 있다. 효성그룹은 2018년 인적분할을 통해 지주사 체제로 전환했으며, 조현준 회장은 지주회사 '효성'을 통해 자회사들에 대한 지배력을 강화했다. 자회사들이 실적 개선 시기에 주가 상승세를 보였지만, 지주사 효성은 낮은 수익성, 낮은 배당, 자회사 이익의 간접 반영 등 구조적 요인으로 인해 지속적인 저PBR(0.4배 수준)상태에 머물렀다.

이처럼 실적과 자산 대비 과도한 할인은 단순한 수익성의 문제가 아니라, '지배력 유지 중심의 지주 체제 운영'이 시장 신뢰를 훼손한 결과라는 해석이 증권가 안팎에서 제기된다.

최근 정부가 자사주 소각 의무화, 지배구조 개편 유도 등 제도 개선 방향을 재추진하면서 이러한 구조적 한계를 해소할 수 있다는 기대가 형성되고 있다. 증권가에서는 “단기적으로는 정책 기대감이 주가에 반영되고 있지만, 장기적으로는 지주사의 실질 수익 흡수력과 주주환원 정책 강화가 동반돼야 지속 가능한 리레이팅이 가능하다"고 보고 있다.

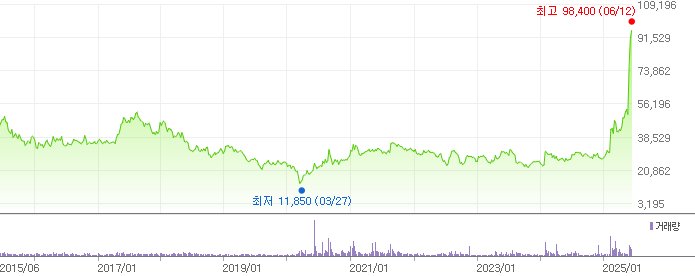

▲HD현대 10년래 주가흐름/ 네이버페이증권

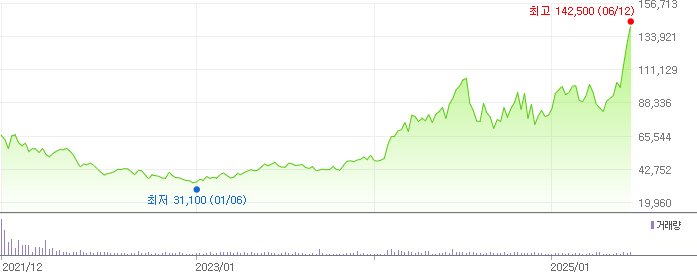

▲한화 10년래 주가흐름/ 네이버페이증권

▲SK스퀘어 10년래 주가흐름/ 네이버페이증권

◇ 정책 훈풍만으론 부족…자회사 실적이 지주사 주가의 결정판

구조 변화에 대한 기대가 커지는 가운데 실제 실적 회복을 동반한 지주사들은 본격적인 시장 재평가에 들어섰다는 분석도 나온다. HD현대, 한화, SK스퀘어 등은 자회사 실적 급증과 맞물려 주가가 급등했고, 최근에는 10년 만에 최고가를 경신하거나 저점 대비 수배 상승하는 흐름을 보여주고 있다.

HD현대는 이달 9일 장중 12만7000원을 기록하며 10년 내 최고가를 경신했다. 불과 두 달 전인 4월 초 6만6300원이었던 주가는 단기간에 두 배 가까이 뛰었다. 2025년 1분기 연결 기준 영업이익은 1조2864억원으로, 전년 동기 대비 62.1% 증가해 역대 최대 분기 실적을 기록했다.

HD한국조선해양의 올해 1분기 영업이익은 8592억원(전년비 +436.3%), HD현대일렉트릭은 2182억원(전년비 +69.4%)을 기록하며 실적 개선을 이끌었다.

한화는 11일 기준 장중 9만8400원을 기록하며 10년 만에 최고가를 새로 썼다. 3월 말 1만1000원대였던 주가는 석 달 사이 8배 넘게 뛰었다. 방산·에너지 자회사의 실적 개선과 정부 정책 수혜 기대가 동시에 반영됐다. 한화에어로스페이스는 영업이익 5608억원(전년비 +10.2%), 매출 5조4842억원(전년비 +10.2%)을 기록했고, 한화솔루션도 올해 1분기 매출이 전년 동기 대비 31.5% 증가한 3조 945억원을 기록했으며, 영업이익은 2146억원 적자에서 303억원 흑자로 돌아섰다.

SK스퀘어도 11일 장중 13만9400원을 찍으며 역대 최고가를 경신했다. 자회사 SK하이닉스 실적이 급격히 회복되며 지분 가치가 재평가된 결과다. SK하이닉스의 올 1분기 영업이익은 1분기 사상 최대 실적인 7조4405억원, 매출 17조6391억원으로 전년 동기 대비 각각 157.8%, 41.9% 오른 수치다. SK스퀘어는 시가총액 약 18조3437억원에 달하며, 외국인 지분율이 52.2%로 높은 수준을 유지하고 있다.

한편, CJ와 롯데지주는 올해 상반기 핵심 자회사들의 실적이 부진한 가운데서도 상법 개정안 재추진과 자사주 소각 의무화 등 제도 변화 기대감에 힘입어 단기 반등 흐름을 보였다.

CJ제일제당, CJ대한통운, CJ ENM 등은 전년 대비 실적이 악화됐고, 롯데지주도 롯데케미칼·롯데칠성·세븐일레븐 등 주요 자회사의 수익성 둔화가 이어지고 있다. 그럼에도 두 지주사는 낮은 PBR을 기반으로 정책 기대감에 힘입어 단기 주가 상승을 경험했다.

최근 주가가 고공행진 중인 대형 지주사 외에도 여전히 극단적인 저평가 상태에 머물러 있는 지주사들도 있다. 성창기업지주, 동국홀딩스, TY홀딩스, 세아홀딩스, DL홀딩스 등은 PBR이 0.1~0.2배 수준에 불과하다. 자산가치 대비 시장 평가가 매우 낮은 '초저PBR 지주사'로 분류되며, 이들 역시 지배구조 개편, 자사주 소각, 배당 확대 등 정책 변화 흐름에 민감하게 반응할 수 있는 구조를 갖추고 있어 중장기 리레이팅 대상으로 주목받고 있다.

증권사 한 관계자는 “핵심 자회사 실적이 동반되지 않는 지주사는 정책 기대감만으로 주가를 유지하기 어렵다"며 “실적 흡수력, 배당 확대, 자사주 소각 등 실질적인 주주환원 전략이 병행돼야 지주사 밸류에이션 정상화가 가능하다"고 강조했다.

▲한진 10년래 주가 흐름 / 네이버페이증권

◇ 자사주로 경영권 방어하는 한진·LS…이재노믹스에 '역행'

반면 자사주를 경영권 방어에 활용하고 있는 한진그룹과 LS그룹은 자사주 의무 소각이라는 '이재노믹스'에 역행하는 모양새다. 시장도 이에 반응하듯 한진 주가는 여느 지주사처럼 반등하지 못하고 있다.

자사주 소각이 의무화되면 한진그룹과 LS그룹간 경영권 방어 동맹에 대한 전략 수정이 불가피하다. 경영권 방어를 위한 대체 수단이 없으면 지배구조가 흔들리고, 이에 따라 지주사의 실효 지배권도 약화할 것으로 전망된다.

이는 이재명 대통령 당선 전부터 시작된 한진그룹과 LS그룹간 백기사 동맹에서 기인한다. LS그룹은 지난달 자사주 38만7365주(지분율 1.2%)로 대한항공에 대해 650억원 규모 교환사채(EB)를 발행했다. 대한항공이 교환권을 행사하면 LS주식으로 전환되는 조건이다. 한진칼은 663억원 상당의 자사주 44만주를 사내근로복지기금에서 출연했다. 모두 자사주 의무 소각 정책이 개시되면 두 지주사에겐 대형 리스크가 될 수 있다.

![[보험사 풍향계] 교보생명, 4연속 ‘가장 존경받는 기업’ 업계 1위 外](http://www.ekn.kr/mnt/thum/202602/news-p.v1.20260211.97b489a7e809458bb6c5c3e66ec4814c_T1.jpg)

![[금융 풍향계] NH농협금융, 준법감시협의회 개최…“책임경영 강화” 外](http://www.ekn.kr/mnt/thum/202602/news-p.v1.20260211.ad655cd7ae84472ea36ab300b554ecd0_T1.jpg)

![[초혁신기업] 고려아연, 50년 ‘제련 제국’ 넘어 ‘글로벌 그린·안보 거인’ 도약](http://www.ekn.kr/mnt/thum/202602/news-p.v1.20260211.77b298d1a07d4b86928a070182bddb9b_T1.jpg)

![“일단 팔자”…‘산업 파괴자’가 된 AI, 주식 투매 어디까지 확산하나 [머니+]](http://www.ekn.kr/mnt/thum/202602/rcv.YNA.20260204.PAP20260204009401009_T1.jpg)

![[EE칼럼] 재활용 빙자 시멘트공장으로 몰리는 수도권 쓰레기](http://www.ekn.kr/mnt/thum/202602/news-a.v1.20260209.dc28707ca84d422abf5f49c702228375_T1.jpg)

![[EE칼럼] 미국 철강산업 귀환과 신뢰성 위기](http://www.ekn.kr/mnt/thum/202602/news-p.v1.20250702.05b45b3b37754bef91670415ae38a4b8_T1.jpg)

![[이슈&인사이트] 비트코인, ‘21세기 로마 금화’가 될 수 있는가](http://www.ekn.kr/mnt/thum/202602/news-p.v1.20240325.a19a6b33fb5c449cadf8022f722d7923_T1.jpg)

![[데스크 칼럼] 금융감독, 다시 원칙의 문제](http://www.ekn.kr/mnt/thum/202602/news-p.v1.20260208.2c5e7dfcbc68439ebd259a53d65b8d9a_T1.jpeg)

![[기자의 눈] 주식 거래시간 연장, ‘속도’보다 ‘정교함’이 먼저다](http://www.ekn.kr/mnt/thum/202602/news-p.v1.20260210.6d4994785a274e12a8b56dc146bb1f5e_T1.jpg)